Sejarah Perbankan di Indonesia

Sejarah perbankan di Indonesia tidak terlepas dari zaman penjajahan Hindia Belanda. Pada masa itu ”De javasche Bank, NV” didirikan di Batavia pada tanggal 24 Januari1828 kemudian menyusul ”Nederlandsche Indische Escompto Maatschappij, NV” pada tahun 1918 sebagai pemegang monopoli pembelian hasil bumi dalam negeri dan penjualan ke luar negeri Penders, C.L.M., (1977). Indonesia Selected Documents on Colonialism and Nationalism, 1930-1942, University of Queensland Press, Queensland serta terdapat beberapa bank yang memegang peranan penting di Hindia Belanda. Bank-bank yang ada itu antara lain:

Sejarah perbankan di Indonesia tidak terlepas dari zaman penjajahan Hindia Belanda. Pada masa itu ”De javasche Bank, NV” didirikan di Batavia pada tanggal 24 Januari1828 kemudian menyusul ”Nederlandsche Indische Escompto Maatschappij, NV” pada tahun 1918 sebagai pemegang monopoli pembelian hasil bumi dalam negeri dan penjualan ke luar negeri Penders, C.L.M., (1977). Indonesia Selected Documents on Colonialism and Nationalism, 1930-1942, University of Queensland Press, Queensland serta terdapat beberapa bank yang memegang peranan penting di Hindia Belanda. Bank-bank yang ada itu antara lain:

# De Post Poar Bank.

# Hulp en Spaar Bank.

# De Algemenevolks Crediet Bank.

# Nederland Handles Maatscappi (NHM).

# Nationale Handles Bank (NHB).

# De Escompto Bank NV.

# Nederlansche Indische Handelsbank

Di samping itu, terdapat pula bank-bank milik orang Indonesia dan orang-orang asing seperti dari Tiongkok, Jepang, dan Eropa. Bank-bank tersebut antara lain:

# NV. Nederlandsch Indische Spaar En Deposito Bank

# Bank Nasional indonesia.

# Bank Abuan Saudagar.

# NV Bank Boemi.

# The Chartered Bank of India, Australia and China

# Hongkong & Shanghai Banking Corporation

# The Yokohama Species Bank.

# The Matsui Bank.

# The Bank of China.

# Batavia Bank.

Di zaman kemerdekaan, perbankan di Indonesia bertambah maju dan berkembang lagi. Beberapa bank Belanda dinasionalisir oleh pemerintah Indonesia. Bank-bank yang ada di zaman awal kemerdekaan antara lain:

# NV. Nederlandsch Indische Spaar En Deposito Bank (saat ini Bank OCBCNISP), didirikan 4 April 1941 dengan kantor pusat di Bandung

# Bank Negara Indonesia, yang didirikan tanggal 5 Juli 1946 yang sekarang dikenal dengan BNI ’46.

# Bank Rakyat Indonesia yang didirikan tanggal 22 Februari 1946. Bank ini berasal dari De Algemenevolks Crediet Bank atau Syomin Ginko.

# Bank Surakarta Maskapai Adil Makmur (MAI) tahun 1945 di Solo.

# Bank Indonesia di Palembang tahun 1946.

# Bank Dagang Nasional Indonesia tahun 1946 di Medan.

# Indonesian Banking Corporation tahun 1947 di Yogyakarta, kemudian menjadi Bank Amerta.

# NV Bank Sulawesi di Manado tahun 1946.

# Bank Dagang Indonesia NV di Samarinda tahun 1950 kemudian [[merger]] dengan Bank Pasifik.

# Bank Timur NV di Semarang berganti nama menjadi Bank Gemari. Kemudian merger dengan Bank Central Asia (BCA) tahun 1949.

Di Indonesia, praktek perbankan sudah tersebar sampai ke pelosok pedesaan.Lembaga keuangan berbentuk bank di Indonesia berupa Bank Umum, Bank Perkreditan Rakyat (BPR), Bank Umum Syariah, dan juga Bank Pembiayaan Rakyat Syariah (BPRS).

Masing-masing bentuk lembaga bank tersebut berbeda karakteristik dan fungsinya.

http://id.wikipedia.org/wiki/Bank

Lembaga keuangan non bank dan bank indonesia

Maret 1, 2012LEMBAGA KEUANGAN BUKAN BANK

- Pengertian Lembaga Keuangan Bukan Bank ( LKBB ) :

Usaha – Usaha yang dilakukan LKBB antara lain :

1) Menghimpun dana dengan jalan mengeluarkan kertas berharga

2) Sebagai perantara untuk mendapatkan kompanyon ( dukungan dalam bentuk dana ) dalam usaha patungan

3) Perantara untuk mendapatkan tenaga ahli

Peran – peran LKBB antara lain :

1) Membantu dunia usaha dalam meningkatkan produktivitas barang / jasa

2) Memperlancar distribusi barang

3) Mendorong terbukanya lapangan pekerjaan

Jenis – Jenis LKBB :

1) Perusahaan Asuransi : perusahaan yang memberikan jasa-jasa dalam penanggulangan resiko

atas kerugian, kehilangan manfaat, dan tanggung jawab hukum pada pihak ketiga karena peristiwa ketidakpastian

- Polis Asuransi : surat kontrak pelaksanaan asuransi yang berupa kesepakatan kedua belah

- Premi Asuransi : uang pertanggungan yang dibayar tertanggung kepada penanggung

- Keuntungan Asuransi :

- keuntungan dari hasil penyertaan modal ke perusahaan lain

- keuntungan dari hasil bunga investasi surat-surat berharga

v Bagi Nasabah : – memberi rasa aman

- merupakan simpanan yang pada saat jatuh tempo dapat

ditarik lagi

- terhindar dari resiko kerugian

- memperoleh penghasilan di masa datang

- memperoleh penggantian akibat kerugian kerusakan atau

Kehilangan

2) Perusahaan Dana Pensiun ( TASPEN ) : badan hukum yang mengelola dan menjalankanprogram

yang menjanjikan manfaat pensiun

- Manfaat Perusahaan Dana Pensiun :

bagi dunia usaha

v Bagi peserta : dana pensiun akan memberi jaminan pendapatan di hari tua

- Manfaat bagi perusahaan :

v Kewajiban moral

v Kompetisi pasar tenaga kerja

- Manfaat bagi karyawan :

v Kompensasi yang lebih baik

3) Koperasi Simpan Pinjam : menghimpun dana dari masyarakat dan meminjamkan kembali kepada

anggota atau masyarakat

Modal Koperasi :

1. Simpanan Pokok : dibayar sekali pada awal menjadi anggota

2. Simpanan Wajib : dibayar selama menjadi anggota dengan jangka

waktu tertentu sesuai keputusan rapat anggota

3. Simpanan Sukarela : dibayar dalam jangka waktu yang tidak ditentukan

Landasan Koperasi :

1. Landasan Idiil : Pancasila

2. Landasan Struktural : UUD 1945 pasal 33 ayat 1

3. Landasan Operasional : UU no 25 tahun 1992

4. Landasan Mental : kesetiakawanan dan kesadaran

Keuntungan :

1. Tidak memakai jaminan

2. Angoota terhindar dari rentenir

3. Akhir tahun memperoleh SHU

4) Bursa Efek / Pasar Modal : tempat jual beli surat-surat berharga

- Saham : surat berharga dimana pemiliknya merupakan pemilik perusahaan

- Obligasi : surat berharga yang merupakan instrumen utama perusahaan. Pemiliknya bukan

- Keuntungan pasar modal :

- Menyediakan sumber pembiayaan jangka panjang untuk dunia usaha.

- Sarana untuk mengalokasikan sumber dana secara optimal bagi investor.

- Memungkinkan adanya upaya diversifikasi.

- Kelemahan pasar modal :

- Mekanisme pasar modal yang cukup rumit menyulitkan pihak-pihak tertentu yang akan terlibat di dalamnya.

- Saham pasar modal bersifat spekulatif sehingga dapat merugikan pihak tertentu.

- Jika kurs tidak stabil, maka harga saham ikut terpengaruh.

- Memperoleh deviden bagi pemegang saham

- Memperoleh capital gain jika ada kenaikan harga saham

- Memperoleh bunga bagi pemegang obligasi

- Mempunyai hak suara dalam RUPS

- Dapat dengan mudah mengganti instrumen investasi

- Mendapatkan dana yang lebih besar

- Perusahaan dapat lebih fleksibel dalam mengolah dana

- Memperkecil ketergantungan terhadap bank

- Besar kecilnya deviden tergantung besar kecilnya keuntungan

- Tidak ada kewajiban yang terikat sebagai jaminan

- Membantu pemerintah dalam mendorong perkembangan pembangunan

- Membantu pemerintah dalam mendorong kegiatan investasi

- Membantu pemerintah dalam menciptakan kesempatan kerja

pembelian atau pengalihan serta pengurusan piutang.

Manfaat bagi klien :

- Peningkatan penjualan

- Kelancaran modal kerja

- Memudahkan penagihan hutang

- Efisiensi usaha

- Fee dari klien

- Kesempatan untuk membeli secara kredit

- Pelayanan penjualan yang lebh baik

penyertaan modal kedalam perusahaan

keunggulan Modal Ventura :

1. Sumber dana bagi perusahaan baru.

2. Adanya penyertaan manajemen.

3. Keperdulian yang tinggi dari perusahaan modal Ventura.

4. Dengan adanya penyertaan modal,PPU dapat mencari bantuan modal dalam bentuk lain.

5. MV menaikkan pamor PPU.

6. PPU mendapat mitra baru yang dimiliki perusahaan modal ventura

7. Mendukung usaha kecil yg berpotensi berkembang dan memperluas kesempatan kerja

Kelemahan modal ventura :

- Jangka waktu pembiayaan yang relatif panjang

- Terlalu selektifnya perusahaan modal ventura dalam mencari perusahaan pasangan usaha

- Kontrol manajemen perusahaan pasangan usaha dapat diambil alih oleh perusahaan modal ventura apabila menunjukan gejala kegagalan.

- Keberhasilan Usaha Meningkat

- Efisiensi dalam Pendistribusian Barang

- Menigkatkan Bank-abilitas perusahaan

- Pemanfaatan Dana Perusahaan Menigkat

- Likuiditas Menigkat

bergerak

Tujuan Pegadaian : -

- Mencegah praktik ijon, riba, dan pinjaman tidak wajar

- Turut melaksanakan dan menunjang pelaksanaan kebijakan program

pemerintah di bidang ekonomi

8) Perusahaan Sewa Guna : pembelian secara angsuran, namun sebelum angsurannya selesai

(lunas), hak barang yang diperjualbelikan masih dimiliki oleh penjual.

Namun demikian, begitu kontrak leasing ditandatangani, segala fasilitas

dan kegunaan barang tersebut boleh digunakan oleh pembeli

- Manfaat Leasing :

- Menghemat modal

- Diversifikasi sumber-sumber pembiayaan

- Persyaratan lebih mudah dan fleksibel

- Biaya lebih murah

Bank Indonesia

Bank adalah sebuah lembaga

intermediasi keuangan umumnya didirikan dengan kewenangan untuk menerima

simpanan uang, meminjamkan uang, dan menerbitkan promes atau yang

dikenal sebagai banknote.Kata bank berasal dari banca berarti tempat penukaran uang .Sedangkan

menurut undang-undang perbankan bank adalah badan usaha yang menghimpun

dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada

masyarakat dalam bentuk dan atau bentuk-bentuk lainnya dalam rangka

meningkatkan taraf hidup rakyat banyak.

Industri perbankan telah mengalami perubahan

besar dalam beberapa tahun terakhir.Industri ini menjadi lebih

kompetitif karena deregulasi peraturan.Saat ini, bank

memiliki fleksibilitas pada layanan yang mereka tawarkan, lokasi tempat

mereka beroperasi, dan tarif yang mereka bayar untuk simpanan deposan.

Menurut UU RI No 10 Tahun 1998 tanggal 10 November 1998 tentang

perbankan, dapat disimpulkan bahwa usaha perbankan meliputi tiga

kegiatan, yaitu menghimpun dana,menyalurkan dana, dan memberikan jasa

bank lainnya.Kegiatan menghimpun dan menyalurkan dana merupakan kegiatan

pokok bank sedangkan memberikan jasa bank lainnya hanya kegiatan

pendukung. Kegiatan menghimpun dana, berupa mengumpulkan dana dari

masyarakat dalam bentuk simpanan giro, tabungan dan Biasanya sambil

diberikan balas jasa yang menarik seperti, bunga dan hadiah sebagai

rangsangan bagi masyarakat. Kegiatan menyalurkan dana, berupa pemberian

pinjaman kepada masyarakat. Sedangkan jasa-jasa perbankan lainnya

diberikan untuk mendukung kelancaran kegiatan utama tersebut.bank

didirikan oleh Prof. Dr. Ali Afifuddin, SE. Inilah beberapa manfaat

perbankan dalam kehidupan:- Sebagai model investasi, yang berarti, transaksi derivatif dapat dijadikan sebagai salah satu model berinvestasi. Walaupun pada umumnya merupakan jenis investasi jangka pendek (yield enhancement).

- Sebagai cara lindung nilai, yang berarti, transaksi derivatif dapat berfungsi sebagai salah satu cara untuk menghilangkan risiko dengan jalan lindung nilai (hedging), atau disebut juga sebagai risk management.

- Informasi harga, yang berarti, transaksi derivatif dapat berfungsi sebagai sarana mencari atau memberikan informasi tentang harga barang komoditi tertentu dikemudian hari (price discovery).

- Fungsi spekulatif, yang berarti, transaksi derivatif dapat memberikan kesempatan spekulasi (untung-untungan) terhadap perubahan nilai pasar dari transaksi derivatif itu sendiri.

- Fungsi manajemen produksi berjalan dengan baik dan efisien, yang berarti, transaksi derivatif dapat memberikan gambaran kepada manajemen produksi sebuah produsen dalam menilai suatu permintaan dan kebutuhan pasar pada masa mendatang.

Sumber ;

http://id.wikipedia.org/wiki/Bank,

http://boniephoel.wordpress.com/2010/04/26/lembaga-keuangan-bukan-bank/

Modul pencatatan transaksi penjualan (sales)

Januari 1, 2012

Siklus Dalam Sistem Informasi Akuntansi Menurut (Romney &

Steinbart, 2003), ada 5 siklus sistem informasi akuntansi , yaitu : a.

Siklus pendapatan (Revenue) Siklus ini mencakup kegiatan penjualan dan

penerimaan dalam bentuk fungi. b. Siklus pengeluaran (Expediture) Siklus

ini mencakup kegiatan pembelian dan pembayaran dalam bentuk uang tunai.

c. Siklus penggajian sumber daya manusia (payroll) Siklus ini mencakup

kegiatan mengontrak dan menggaji pegawai. Siklus ini tidak dibahas pada

tugas akhir. d. Siklus produksi Siklus ini mencakup kegiatan mengubah

bahan mentah dan buruh menjadi produk jadi. Siklus produksi ini tidak

termasuk harga pokok penjualan. e. Siklus keuangan Siklus ini mencakup

kegiatan untuk mendapatkan daba dari investor dan kreditor dan membayar

mereka kembali. Kelima siklus di atas memberikan data transaksi pada

General Ledger & Reporting Systems (SMUS Pencatatan) untuk

pencatatan dan komunikasi informasi. General Ledger & Reporting

Systems Systems meliputi semua kegiatan yang berhubungan dengan

penyiapan laporan keuangan dan laporan manajerial lainnya, termasuk

transaksi yang tidak rutin dan jurnal penyesuaian yang beragam.

Sumber: http://ilmucomputer2.blogspot.com/2009/09/siklus-dalam-sistem-informasi-akuntansi.html

MYOB

Januari 1, 2012

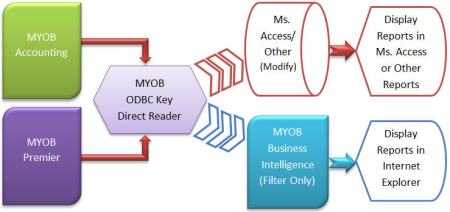

MYOB merupakan aplikasi akuntansi yang sudah baku dan tidak bisa di modifikasi. Lebih dari 1juta pengguna MYOB di dunia menggunakan aplikasi yang sama. Sehubungan dengan perbedaan jenis perusahaan dan kebiasaan penyajian laporan yang diinginkan oleh masing-masing perusahaan sehingga perusahaan perlu menyajikan laporan tersendiri. Laporan yang diinginkan tersebut tidak dapat diperoleh di laporan yang sudah disediakan oleh MYOB. Padahal kalau dilihat dari sumber data sebenarnya itu sudah tersedia di dalam database MYOB.

Solusinya adalah dengan menghubungkan database MYOB (File.MYO) dengan aplikasi lainnya dan memodifikasi laporan yang berasal dari sumber data MYOB. Dengan aplikasi tambahan tersebut kita bisa membuat desain report sendiri, membuar query atau bahkan membuat coding tersendiri terpisah dari database MYOB dan tidak mengganggu database program MYOB.

Supaya database MYOB bisa dibaca oleh aplikasi lain di luar MYOB, maka anda harus menggunakan Key ODBC Read (dibeli dengan harga terpisah) atau anda membeli aplikasi MYOB Business Intelligence (sudah mendapatkan key ODBC secara langsung). Dengan ODBC Key kita bisa membaca semua database (source table) yang ada di File.MYO

Sebagai contoh yang paling mudahnya adalah menghubungkan database MYOB dengan aplikasi database dari Microsoft Office yang kita kenal dengan Ms. Access. Dengan menghubungkan File.MYO ke File.MDB maka semua data yang ada di MYOB akan link ke File.MDB dan kita bisa membuat desain table baru lagi untuk melengkapi table yang sudah ada di MYOB. Membuat Form isian baru. Membuat Laporan baru dan lainya. Tapi anda harus menguasai bagaimana mendesain form dan reports di Microsoft Access.

Lain halnya dengan MYOB Business Intelligence. MYOB Business Intelligence adalah software paket (jadi) yang dibuat oleh Interactive Reporting (Australia). Dengan aplikasi tersebut kita bisa menganalisa pembelian, penjualan, bahkan bisa menampilkan grafik, pivot table dan analisa berdasarkan sorting (filter) yang kita inginkan. Tampilan MYOB Business Intelligence disajikan di Internet Explorer.

Kelebihan dari MYOB Business Intelligence:

- Lebih cepat karena bekerja secara offline dengan data MYOB yang sebenarnya

- Manual Update untuk bisa memperoleh data yang update harus dilakukan sendiri.

- Auto Update setiap beberapa menit/jam yang sudah di tetapkan (tersedia fasilitas tersebut di tipe Business Intelligence tertentu).

- Laporan Grafik

- Laporan Pivot Table

- Bisa Send to Excel yang tampil lebih cepat dan lebih rapi

- Tampil di Internet Explorer

- dll

Sumber : http://myobindonesia.wordpress.com/2011/12/27/fleksibilitas-database-myob-dengan-aplikasi-lain

SOA (Sarbanes-Oxley Act)

November 14, 2011

Sarbanes-Oxley (Sarbanes-Oxley Act of 2002, Public Company

Accounting Reform and Investor Protection Act of 2002) atau kadang

disingkat SOx atau Sarbox adalah hukum federal Amerika Serikat yang

ditetapkan pada 30 Juli 2002 sebagai tanggapan terhadap sejumlah skandal

akuntansi perusahaan besar yang termasuk di antaranya melibatkan Enron,

Tyco International, Adelphia, Peregrine Systems dan WorldCom.

Skandal-skandal yang menyebabkan kerugian bilyunan dolar bagi investor

karena runtuhnya harga saham perusahaan-perusahaan yang terpengaruh ini

mengguncang kepercayaan masyarakat terhadap pasar saham nasional. Akta

yang diberi nama berdasarkan dua sponsornya, Senator Paul Sarbanes

(D-MD) and Representatif Michael G. Oxley (R-OH), ini disetujui oleh

Dewan dengan suara 423-3 dan oleh Senat dengan suara 99-0 serta disahkan

menjadi hukum oleh Presiden George W. Bush.

Perundang-undangan ini menetapkan suatu standar baru dan lebih baik bagi semua dewan dan manajemen perusahaan publik serta kantor akuntan publik walaupun tidak berlaku bagi perusahaan tertutup. Akta ini terdiri dari 11 judul atau bagian yang menetapkan hal-hal mulai dari tanggung jawab tambahan Dewan Perusahaan hingga hukuman pidana. Sarbox juga menuntut Securities and Exchange Commission (SEC) untuk menerapkan aturan persyaratan baru untuk menaati hukum ini.

Perdebatan mengenai untung rugi penerapan Sarbox masih terus terjadi. Para pendukungnya merasa bahwa aturan ini diperlukan dan memegang peranan penting untuk mengembalikan kepercayaan publik terhadap pasar modal nasional dengan antara lain memperkuat pengawasan akuntansi perusahaan. Sementara para penentangnya berkilah bahwa Sarbox tidak diperlukan dan campur tangan pemerintah dalam manajemen perusahaan menempatkan perusahaan-perusahaan AS pada kerugian kompetitif terhadap perusahaan asing.

Sarbox menetapkan suatu lembaga semi pemerintah, Public Company Accounting Oversight Board (PCAOB), yang bertugas mengawasi, mengatur, memeriksa, dan mendisiplinkan kantor-kantor akuntan dalam peranan mereka sebagai auditor perusahaan publik. Sarbox juga mengatur masalah-masalah seperti kebebasan auditor, tata kelola perusahaan, penilaian pengendalian internal, serta pengungkapan laporan keuangan yang lebih dikembangkan.

Sumber : http://id.wikipedia.org/wiki/Sarbanes-Oxley

Perundang-undangan ini menetapkan suatu standar baru dan lebih baik bagi semua dewan dan manajemen perusahaan publik serta kantor akuntan publik walaupun tidak berlaku bagi perusahaan tertutup. Akta ini terdiri dari 11 judul atau bagian yang menetapkan hal-hal mulai dari tanggung jawab tambahan Dewan Perusahaan hingga hukuman pidana. Sarbox juga menuntut Securities and Exchange Commission (SEC) untuk menerapkan aturan persyaratan baru untuk menaati hukum ini.

Perdebatan mengenai untung rugi penerapan Sarbox masih terus terjadi. Para pendukungnya merasa bahwa aturan ini diperlukan dan memegang peranan penting untuk mengembalikan kepercayaan publik terhadap pasar modal nasional dengan antara lain memperkuat pengawasan akuntansi perusahaan. Sementara para penentangnya berkilah bahwa Sarbox tidak diperlukan dan campur tangan pemerintah dalam manajemen perusahaan menempatkan perusahaan-perusahaan AS pada kerugian kompetitif terhadap perusahaan asing.

Sarbox menetapkan suatu lembaga semi pemerintah, Public Company Accounting Oversight Board (PCAOB), yang bertugas mengawasi, mengatur, memeriksa, dan mendisiplinkan kantor-kantor akuntan dalam peranan mereka sebagai auditor perusahaan publik. Sarbox juga mengatur masalah-masalah seperti kebebasan auditor, tata kelola perusahaan, penilaian pengendalian internal, serta pengungkapan laporan keuangan yang lebih dikembangkan.

Sumber : http://id.wikipedia.org/wiki/Sarbanes-Oxley

Elemen-elemen sistem struktur pengendalian intern

November 12, 2011

Elemen-elemen Pengendalian Intern

Committee of Sponsoring Organizations of the Treatway Commission (COSO) memperkenalkan adanya lima komponen pengendalian intern yang meliputi Lingkungan Pengendalian (Control Environment), Penilaian Resiko (Risk Assesment), Prosedur Pengendalian (Control Procedure), Pemantauan (Monitoring), serta Informasi dan Komunikasi (Information and Communication).

Lingkungan Pengendalian (Control Environment)

Lingkungan pengendalian perusahaan mencakup sikap para manajemen dan karyawan terhadap pentingnya pengendalian yang ada di organisasi tersebut. Salah satu faktor yang berpengaruh terhadap lingkungan pengendalian adalah filosofi manajemen (manajemen tunggal dalam persekutuan atau manajemen bersama dalam perseroan) dan gaya operasi manajemen (manajemen yang progresif atau yang konservatif), struktur organisasi (terpusat atau ter desentralisasi) serta praktik kepersonaliaan. Lingkungan pengendalian ini amat penting karena menjadi dasar keefektifan unsur-unsur pengendalian intern yang lain.

Penilaian Resiko (Risk Assesment)

Semua organisasi memiliki risiko, dalam kondisi apapun yang namanya risiko pasti ada dalam suatu aktivitas, baik aktivitas yang berkaitan dengan bisnis (profit dan non profit) maupun non bisnis. Suatu risiko yang telah di identifikasi dapat di analisis dan evaluasi sehingga dapat di perkirakan intensitas dan tindakan yang dapat meminimalkannya.

Prosedur Pengendalian (Control Procedure)

Prosedur pengendalian ditetapkan untuk menstandarisasi proses kerja sehingga menjamin tercapainya tujuan perusahaan dan mencegah atau mendeteksi terjadinya ketidakberesan dan kesalahan. Prosedur pengendalian meliputi hal-hal sebagai berikut:

* Personil yang kompeten, mutasi tugas dan cuti wajib.

* Pelimpahan tanggung jawab.

* Pemisahan tanggung jawab untuk kegiatan terkait.

* Pemisahan fungsi akuntansi, penyimpanan aset dan operasional.

Pemantauan (Monitoring)

Pemantauan terhadap sistem pengendalian intern akan menemukan kekurangan serta meningkatkan efektivitas pengendalian. Pengendalian intern dapat di monitor dengan baik dengan cara penilaian khusus atau sejalan dengan usaha manajemen. Usaha pemantauan yang terakhir dapat dilakukan dengan cara mengamati perilaku karyawan atau tanda-tanda peringatan yang diberikan oleh sistem akuntansi.

Penilaian secara khusus biasanya dilakukan secara berkala saat terjadi perubahan pokok dalam strategi manajemen senior, struktur korporasi atau kegiatan usaha. Pada perusahaan besar, auditor internal adalah pihak yang bertanggung jawab atas pemantauan sistem pengendalian intern. Auditor independen juga sering melakukan penilaian atas pengendalian intern sebagai bagian dari audit atas laporan keuangan.

Informasi dan Komunikasi (Information and Communication)

Informasi dan komunikasi merupakan elemen-elemen yang penting dari pengendalian intern perusahaan. Informasi tentang lingkungan pengendalian, penilaian risiko, prosedur pengendalian dan monitoring diperlukan oleh manajemen Winnebago pedoman operasional dan menjamin ketaatan dengan pelaporan hukum dan peraturan-peraturan yang berlaku pada perusahaan.

Informasi juga diperlukan dari pihak luar perusahaan. Manajemen dapat menggunakan informasi jenis ini untuk menilai standar eksternal. Hukum, peristiwa dan kondisi yang berpengaruh pada pengambilan keputusan dan pelaporan eksternal.

Sumber : http://id.wikipedia.org/wiki/Pengendalian_intern

Committee of Sponsoring Organizations of the Treatway Commission (COSO) memperkenalkan adanya lima komponen pengendalian intern yang meliputi Lingkungan Pengendalian (Control Environment), Penilaian Resiko (Risk Assesment), Prosedur Pengendalian (Control Procedure), Pemantauan (Monitoring), serta Informasi dan Komunikasi (Information and Communication).

Lingkungan Pengendalian (Control Environment)

Lingkungan pengendalian perusahaan mencakup sikap para manajemen dan karyawan terhadap pentingnya pengendalian yang ada di organisasi tersebut. Salah satu faktor yang berpengaruh terhadap lingkungan pengendalian adalah filosofi manajemen (manajemen tunggal dalam persekutuan atau manajemen bersama dalam perseroan) dan gaya operasi manajemen (manajemen yang progresif atau yang konservatif), struktur organisasi (terpusat atau ter desentralisasi) serta praktik kepersonaliaan. Lingkungan pengendalian ini amat penting karena menjadi dasar keefektifan unsur-unsur pengendalian intern yang lain.

Penilaian Resiko (Risk Assesment)

Semua organisasi memiliki risiko, dalam kondisi apapun yang namanya risiko pasti ada dalam suatu aktivitas, baik aktivitas yang berkaitan dengan bisnis (profit dan non profit) maupun non bisnis. Suatu risiko yang telah di identifikasi dapat di analisis dan evaluasi sehingga dapat di perkirakan intensitas dan tindakan yang dapat meminimalkannya.

Prosedur Pengendalian (Control Procedure)

Prosedur pengendalian ditetapkan untuk menstandarisasi proses kerja sehingga menjamin tercapainya tujuan perusahaan dan mencegah atau mendeteksi terjadinya ketidakberesan dan kesalahan. Prosedur pengendalian meliputi hal-hal sebagai berikut:

* Personil yang kompeten, mutasi tugas dan cuti wajib.

* Pelimpahan tanggung jawab.

* Pemisahan tanggung jawab untuk kegiatan terkait.

* Pemisahan fungsi akuntansi, penyimpanan aset dan operasional.

Pemantauan (Monitoring)

Pemantauan terhadap sistem pengendalian intern akan menemukan kekurangan serta meningkatkan efektivitas pengendalian. Pengendalian intern dapat di monitor dengan baik dengan cara penilaian khusus atau sejalan dengan usaha manajemen. Usaha pemantauan yang terakhir dapat dilakukan dengan cara mengamati perilaku karyawan atau tanda-tanda peringatan yang diberikan oleh sistem akuntansi.

Penilaian secara khusus biasanya dilakukan secara berkala saat terjadi perubahan pokok dalam strategi manajemen senior, struktur korporasi atau kegiatan usaha. Pada perusahaan besar, auditor internal adalah pihak yang bertanggung jawab atas pemantauan sistem pengendalian intern. Auditor independen juga sering melakukan penilaian atas pengendalian intern sebagai bagian dari audit atas laporan keuangan.

Informasi dan Komunikasi (Information and Communication)

Informasi dan komunikasi merupakan elemen-elemen yang penting dari pengendalian intern perusahaan. Informasi tentang lingkungan pengendalian, penilaian risiko, prosedur pengendalian dan monitoring diperlukan oleh manajemen Winnebago pedoman operasional dan menjamin ketaatan dengan pelaporan hukum dan peraturan-peraturan yang berlaku pada perusahaan.

Informasi juga diperlukan dari pihak luar perusahaan. Manajemen dapat menggunakan informasi jenis ini untuk menilai standar eksternal. Hukum, peristiwa dan kondisi yang berpengaruh pada pengambilan keputusan dan pelaporan eksternal.

Sumber : http://id.wikipedia.org/wiki/Pengendalian_intern

Pengertian Struktur Pengendalian Intern

November 10, 2011

Pengendalian intern merupakan istilah yang telah umum dan

banyak dipergunakan dalam berbagai kepentingan. Fungsi dari pengendalian

intern ini

semakin penting, karena perusahaan semakin berkembang dengan system akuntansi yang semakin rumit. Semua pimpinan perusahaan harus menyadari dan memahami arti penting pengendalian intern. Struktur pengendalian intern satuan usaha terdiri dari kebijakan dan prosedur yang diterapkan untuk keyakinan (assurance) memadai bahwa tujuan tertentu satuan usaha akan dicapai.

Kell, et.al., mengatakan pengendalian intern adalah sebagai berikut :An entity’s internal control structure consists of the policies and procedures established to provide Reasonable assurance that specific entity objectives will be achieved. Entity’s internal control structure consists of three elements (1) the control environment, (2) the accounting system, and (3) control procedures.

Prosedur adalah urut-urutan pekerjaan yang harus diikuti dalam mengimplementasikan kebijakan yang telah ditetapkan, sedangkan tujuan merupakan pernyataan mengenai apa yang diinginkan perusahaan untuk dicapai.

Pengertian tentang pengendalian intern dalam arti luas adalah :Internal control comprises the plan of organization and all of the coordinated methods and measures adopted a business to safeguard its assets, check the accuracy and realibility of its accounting data, promote operational efficiency and encourage adherence to prescribed managerial policies. Penjelasan definisi di atas meliputi struktur organisasi,metode dan ukuran – ukuran yang dikoordinasikan Untuk menjaga kekayaan organisasi, mengecek ketelitian dan keandalan data akuntansi, mendorong efisiensi dan mendorong dipatuhinya kebijakan manajemen untuk menekankan tujuan yang hendak dicapai dan bukan unsure-unsur yang membentuk sistem tersebut.

Internal control is a process affected by and entity’s board of directors, management, and other personnel designed to provide reasonable assurance regarding the achievement of objectives in the following categories : (a) realibity of financial reporting, (b) effectiveness and efficiency of operations, and (c) compliance with applicable laws and regulations.

Penjelasan definisi di atas menyimpulkan bahwa pengendalian intern adalah suatu proses yang terdiri dari usaha atau tindakan-tindakan yang tepat dan terintegrasi yang harus dilakukan untuk mencapai tujuan. Pelaksanaan pengendalian intern melibatkan seluruh anggota organisasi bukan dibebankan pada bagian tertentu saja, sehingga memberikan keyakinan terpercaya atas seluruh kegiatan organisasi yang meliputi realibility dari pelaporan keuangan, efisiensi dan keefektifan atas kegiatan atau operasi perusahaan dan kepatuhan terhadap hokum dan undang-undang yang berlaku

Sumber :

http://library.usu.ac.id/download/fe/akuntansi-rustam3.pdf

semakin penting, karena perusahaan semakin berkembang dengan system akuntansi yang semakin rumit. Semua pimpinan perusahaan harus menyadari dan memahami arti penting pengendalian intern. Struktur pengendalian intern satuan usaha terdiri dari kebijakan dan prosedur yang diterapkan untuk keyakinan (assurance) memadai bahwa tujuan tertentu satuan usaha akan dicapai.

Kell, et.al., mengatakan pengendalian intern adalah sebagai berikut :An entity’s internal control structure consists of the policies and procedures established to provide Reasonable assurance that specific entity objectives will be achieved. Entity’s internal control structure consists of three elements (1) the control environment, (2) the accounting system, and (3) control procedures.

Prosedur adalah urut-urutan pekerjaan yang harus diikuti dalam mengimplementasikan kebijakan yang telah ditetapkan, sedangkan tujuan merupakan pernyataan mengenai apa yang diinginkan perusahaan untuk dicapai.

Pengertian tentang pengendalian intern dalam arti luas adalah :Internal control comprises the plan of organization and all of the coordinated methods and measures adopted a business to safeguard its assets, check the accuracy and realibility of its accounting data, promote operational efficiency and encourage adherence to prescribed managerial policies. Penjelasan definisi di atas meliputi struktur organisasi,metode dan ukuran – ukuran yang dikoordinasikan Untuk menjaga kekayaan organisasi, mengecek ketelitian dan keandalan data akuntansi, mendorong efisiensi dan mendorong dipatuhinya kebijakan manajemen untuk menekankan tujuan yang hendak dicapai dan bukan unsure-unsur yang membentuk sistem tersebut.

Internal control is a process affected by and entity’s board of directors, management, and other personnel designed to provide reasonable assurance regarding the achievement of objectives in the following categories : (a) realibity of financial reporting, (b) effectiveness and efficiency of operations, and (c) compliance with applicable laws and regulations.

Penjelasan definisi di atas menyimpulkan bahwa pengendalian intern adalah suatu proses yang terdiri dari usaha atau tindakan-tindakan yang tepat dan terintegrasi yang harus dilakukan untuk mencapai tujuan. Pelaksanaan pengendalian intern melibatkan seluruh anggota organisasi bukan dibebankan pada bagian tertentu saja, sehingga memberikan keyakinan terpercaya atas seluruh kegiatan organisasi yang meliputi realibility dari pelaporan keuangan, efisiensi dan keefektifan atas kegiatan atau operasi perusahaan dan kepatuhan terhadap hokum dan undang-undang yang berlaku

Sumber :

http://library.usu.ac.id/download/fe/akuntansi-rustam3.pdf

Eksposur dan jenis-jenisnya

November 10, 2011

Latar belakang dan terminology

Translasi tidak sama dengan konversi. Translasi hanyalah perubahan satuan unit moneter, seperti halnya sebuah neraca yang dinyatakan dalam pound Inggris disajikan ulang kedalam nilai ekuivalen dollar AS. Tidak ada pertukaran fisik yang terjadi, dan tidak ada transaksi terkait yang terjadi seperti bila dilakukan konversi.

Saldo-saldo dalam mata uang asing ditranslasikan menjadi nilai ekuivalen mata uang domestic berdasarkan kurs nilai tukar valuta asing yaitu harga satu unit suatu mata uang yang dinyatakan dalam mata uang lainnya. Mata uang Negara dagang utama dibeli dan dijual dalam pasar global. Dengan dihubungkan lewat jaringan telekomunikasi yang canggih, para pelaku pasar mencakup bank dan perantara mata uang lainnya, kalangan usaha, para individu, dan pedagang professional. Dengan menyediakan tempat bagi para pembali dan penjual mata uang, pasar mata uang asing memfasilitasi transfer pembayaran internasional (contoh: dari importer kepada eksportir), memungkinkan terjadinya pembelian atau penjualan internasional secara kredit (contoh: letter of credit suatu bank yang memungkinkan barang dikirimkan kepada pembeli yang belum dikenal sebelum dilakukan pembayaran), dan meyediakan alat bagi para individu atau kalangan usaha untuk melindungi diri mereka dari resiko nilai mata uang yang tidak stabil.

Transaksi mata uang asing terjadi pada pasar spot, forward, atau swap. Mata uang yang dibeli atau dijual pada spot umumnya harus dikirimkan secepatnya, yaitu dalam waktu 2 hari kerja. Kurs pasar spot dipengaruhi oleh banyak factor, termasuk perbedaan tingkat inflasi antar Negara, perbedaan suku bunga nasional dan ekspektasi terhadap arah nilai tukar di masa mendatang. Transaksi pada pasar forward adalah perjanjian untuk melakukan pertukaran suatu mata uang dengan jumlah tertentu ke dalam mata uang lain pada suatu tanggal di masa depan. Kuotasi pada pasar forward dinyatakan dengan diskonto atau premium dari kurs spot.

Transaksi swap melibatkan pembelian spot dan penjualan forward atau penjualan spot atau pembelian forward, atas suatu mata uang secara bersamaan. Investor sering memanfaatkan transaksi swap untuk mengambil keuntungan dari tingkat suku bunga yang lebih tinggi di suatu Negara asing, dalam kesempatan yang sama melindungi diri terhadap pergerakan yang tidak menguntungkan dari kurs nilai tukar valuta asing.

Mengukur dan mengantisipasi eksposur akuntansi

Eksposur akuntansi (accounting/translation exposure) adalah mengukur seberapa jauh laporan keungan konsolidasi dari suatu perusahaan dipengaruhi oleh fluktuasi kurs valas. Eksposur ini muncul karena adanya kebutuhan untuk mengkonversi laporan keuangan dari operasi perusahaan di luar negeri yang menggunakan mata uang local ke dalam mata uang Negara asal untuk tujuan konsolidasi dan pelaporan. Laporan keuangan konsolidasi umumnya digunakan oleh manajemen perusahaan untuk menilai kinerja perusahaan afiliasi di luar negeri. Bila kurs valas berubah sejak periode pelaporan sebelumnya, maka translation atau penilaian ulang atas asset, utang, penerimaan, biaya, laba, dan rugi yang didenominasi dalam valas akan menyebabkan laba/rugi valas (foreign exchange gains or losses). Kemungkinan laba/rugi valas ini diukur oleh angka eksposur akuntansi.

Perlukah mengukur eksposur akuntansi

Perusahaan transnasional yang tidak peduli dengan eksposur akuntansi umumnya berpendapat bahwa pendapatan yang diperoleh oleh cabang-cabang perusahaan tidak perlu dikonversi dalam mata uang perusahaan induknya. Ini diakibatkan karena mereka tidak yakin eksposur akuntansi relevan. Kendati demikian, perlu dipahami apa yang mempengaruhi derajat eksposur perusahaan terhadap kemungkinan laba/rugi karena konversi lapran keuangan. Besar kecilnya eksposur akuntansi tergantung dari :

* Seberapa jauh peranan cabang-cabang perusahaan di luar negeri. Semakin besar persentase bisnis perusahaan yang dilakukan oleh cabang di luar negeri, semakin besar persentase pos-pos laporan keuangan yang mudah terpengaruh eksposur akuntansi.

* Lokasi cabang-cabang perusahaan di luar negeri. Ini diakibatkan karena pos-pos laporan keuangan di setiap cabang biasanya dinyatakan dalam mata uang local di Negara tersebut.

* Standar akuntansi yang dipergunakan. Setiap Negara umumnya mempunyai standar akuntansi yang sudah baku , yang amat bervariasi antar Negara.

Alasan-alasan untuk melakukan translasi

Perusahaan dengan operasi luar negeri yang signifikan menyusun laporan keuangan konsolidasi yang memungkinkan para pembaca laporan untuk mendapatkan pemahaman yang holistic atas operasi perusahaan, baik domestic dan luar negeri. Untuk mencapai hal ini, laporan keuangan anak perusahaan luar negeri yang berdenominasi dalam mata uang asing disajikan ulang dengan mata uang pelaporan induk perusahaan. Proses penyajian ulang informasi keuangan dari satu mata uang ke mata uang lainnya disebut sebagai translasi.

Kebanyakan masalah yang berkaitan dengan translasi mata uang berasal dari fakta bahwa nilai relative mata uang asing jarang sekali ditetapkan. Kurs nilai tukar variable, yang digabungkan dengan berbagai macam metode translasi yang dapat digunakan dan perbedaan perlakuan atas keuntungan dan kerugian translasi, membuat perbandingan hasil keuangan satu perusahaan dengan perusahaan lain, atau perbandingan hasil suatu perusahaan yang sama dari satu periode ke periode lain sulit dilakukan. Keadaan ini merupakan tantangan tersendiri bagi perusahaan multinasional untuk menyediakan pengungkapan informasi hasil operasi dan posisi keuangan.

Alasan tambahan untuk translasi mata uang asing adalah untuk mencatat transaksi mata uang asing, mengukur risiko suatu perusahaan terhadap pengaruh perubahan mata uang dan berkomunikasi dengan para pihak berkepentingan dari luar negeri. Untuk keperluan akuntansi, suatu aktiva dan kewajiban mata uang asing dikatakan menghadapi resiko mata uang jika suatu perubahan kurs nilai tukar mata uang menyebabkan mata uang induk perusahaan (pelaporan) juga berubah. Pengukuran resiko ini akan berbeda-beda tergantung dari metode translasi yang dipilih untuk digunakan oleh perusahaan.

Metode konversi mata uang

Diseluruh dunia setidaknya dikenal 4 jenis metode konversi mata uang, yaitu :

Metode Current/Non current

Metode ini merupakan metode yang paling tua di antara metode konversi mata uang. Dengan metode ini, semua asset dan kewajiban lancer dari cabang-cabang perusahaan dikonversikan dalam mata uang Negara asal dengan kurs saat ini, yaitu kurs pada saat neraca disusun. Sedang asset dan kewajiban yang tidak lancar (noncurrent),seperti biaya depresiasi, dikonversikan pada kurs histories, yaitu kurs pada saat asset diperoleh ataupun pada saat kewajiban terjadi. Oleh karena itu, cabang perusahaan di luar negeri yang memiliki modal kerja yang dinilai positif dalam mata uang local akan meningkatkan resiko rugi (translation loss) akibat devaluasi dengan metode current/non current. Sebaliknya bila modal kerja ternyata negative dinilai dalam mata uang local berarti terdapat keuntungan (translation gain) akibat revaluasi dengan metode tersebut.

Namun demikian, metode ini tidak mempertimbangkan unsur ekonomis. Menggunakan kurs akhir tahun untuk mentranslasikan aktiva lancar secara tidak langsung menunjukkan bahwa kas, piutang, dan persediaan dalam mata uang asing sama-sama menghadapi risiko nilai tukar. Hal ini tentu tidak tepat. Sebaliknya, translasi utang jangka panjang berdasarkan kurs histories mengalihkan pengaruh mata uang yang berfluktuasi kedalam tahun penyelesaian.

Metode Monetary/non monetary

Asset moneter (terutama kas, surat-surat berharga, piutang, dan piutang jangka panjang) dan kewajiban moneter (terutama utang lancar dan utang jangka panjang) dikonversi pada kurs saat ini. Sedang pos-pos nonmoneter, seperti stock barang, asset tetap, dan investasi jangka panjang, dikonversi pada kurs histories.

Pos-pos dalam laporan laba/rugi dikonversi pada kurs rata-rata pada periode tersebut, kecuali untuk pos penerimaan dan biaya yang berkaitan dengan asset dan kewajiban non moneter. Biaya depresiasi dan biaya penjualan dikonversi pada kurs yang sama dengan pos dalam neraca. Akibatnya, biaya penjualan bisa saja dikonversi dengan kurs yang berlainan dengan kurs yang digunakan untuk mengkonversi penjualan. Perlu diperhatikan bahwa metode moneter-non moneter bergantung pada klasifikasi skema neraca untuk menentukan kurs translasi yang tepat. Hal ini dapat menghasilkan hasil yang kurang tepat. Metode ini juga akan mendistorsikan marjin laba karena menandingkan penjualan berdasarkan harga dan kurs translasi kini dengan biaya penjualan yang diukur sebesar biaya perolehan dan kurs translasi histories.

Metode temporal

Dengan menggunakan metode temporal, translasi mata uang merupakan proses konversi pengukuran atau penyajian ulang nilai tertentu. Metode tidak mengubah atribut suatu pos yang diukur, malainkan hanya mengubah unit pengukuran. Translasi saldo-saldo dalam mata uang asing menyebabkan pengukuran ulang denominasi pos-pos tersebut, tetapi bukan penilaian sesungguhnya.

Metode ini merupakan modifikasi dari metode moneter/non moneter. Perbedaannya, dalam metode moneter/non moneter, persediaan (inventory) selalu dikonversi dengan kurs histories. Sedang dalam metode temporal, persediaan umumnya dikonversi dengan kurs histories, namun bisa saja dikonversi dengan kurs saat ini apabila persediaan tersebut dicatat dalam neraca dengan nilai pasarnya. Secara teoritis, metode temporal lebih menekankan pada evalusai biaya (histories ataukah pasar).

Pos-pos dalam laporan laba/rugi umumnya dikonversi dengan kurs rata-rata pada periode laporan. Sedang biaya penjualan, cicilan utang, dan depresiasi yang berkaitan dengan pos-pos dalam neraca dikonversi dengan kurs histories (harga di masa lalu).

Metode Current rate

Metode ini merupakan metode yang paling mudah karena semua pos neraca dan laba/rugi dikonversi dengan kurs saat ini. Metode ini direkomendasi oleh Ikatan Akuntan Inggris, Skotlandia, dan Wales, serta secara luas digunakan oleh perusahaan-perusahaan Inggris. Dengan metode ini, bila asset yang didenominasi dalam valas melebihi kewajiban dalam valas, suatu devalusai akan menghasilkan kerugian. Variasi dari metode ini adalah mengkonversi semua asset dan kewajiban, kecuali asset tetap bersih yang dinyatakan dengan kurs saat ini.

Transaksi dengan mata uang asing

Ciri utama yang istimewa dari sebuah transaksi mata uang asing adalah penyelesainnya dipengaruhi dalam suatu mata uang asing. Jadi, transaksi dalam mata uang asing terjadi pada saat suatu perusahaan membeli atau menjual barang dengan pembayaran yang dilakukan dalam suatu mata uang asing atau ketika perusahaan meminjam atau meminjamkan dalam mata uang asing.

Suatu transaksi mata uang asing dapat berdenominasi dalam satu mata uang, tetapi diukur atau dicatat dalam mata uang yang lain. Untuk memahami mengapa hal ini terjadi, petimbangkanlah pertama-tama istilah mata uang fungsional. Mata uang fungsional sebuah perusahaan diartikan sebagai mata uang lingkungan ekonomi yang utama dimana perusahaan beroperasi dan menghasilkan arus kas. Jika suatu operasi anak perusahaan luar negeri relative berdiri sendiri dan terintegrasi dalam Negara asing (yaitu sutau anak perusahaan yang menghasilkan produk untuk distribusi setempat), umumnya akan menghasilkan dan mengeluarkan uang dalam mata uang local (Negara-negara domisili). Dengan demikian mata uang local (contoh euro untuk anak perusahaandari suatu perusahaan AS yang berada di Belgia) adalah mata uang fungsionalnya.

Untuk menggambarkan perbedaan antara suatu transaksi yang berdenominasi dalam suatu mata uang tetapi diukur dalam mata uang lainnya, misalkan sebuah anak perusahaan AS di Hong Kong membeli persediaan barang dagangan dari Republik Rakyat Cina yang dibayarkan dalam renmimbi. Mata uang fungsional anak perusahaan adalah dollar AS. Dalam kasus ini, anak perusahaan akan mengukur transaksi mata uang asing yang berdenominasi dalam renmimbi ke dalam dollar AS, mata uang yang digunakan dalam catatan bukunya. Dari sudut pandang induk perusahaan, kewajiban anak perusahaan berdenominasi dalam renmimbi, tetapi diukur dalam dollar AS, mata uang fungsionalnya, untuk keperluan konsolidasi.

Sumber: http://pojokinfo.wordpress.com/2008/03/03/translasi-valuta-asing/

Translasi tidak sama dengan konversi. Translasi hanyalah perubahan satuan unit moneter, seperti halnya sebuah neraca yang dinyatakan dalam pound Inggris disajikan ulang kedalam nilai ekuivalen dollar AS. Tidak ada pertukaran fisik yang terjadi, dan tidak ada transaksi terkait yang terjadi seperti bila dilakukan konversi.

Saldo-saldo dalam mata uang asing ditranslasikan menjadi nilai ekuivalen mata uang domestic berdasarkan kurs nilai tukar valuta asing yaitu harga satu unit suatu mata uang yang dinyatakan dalam mata uang lainnya. Mata uang Negara dagang utama dibeli dan dijual dalam pasar global. Dengan dihubungkan lewat jaringan telekomunikasi yang canggih, para pelaku pasar mencakup bank dan perantara mata uang lainnya, kalangan usaha, para individu, dan pedagang professional. Dengan menyediakan tempat bagi para pembali dan penjual mata uang, pasar mata uang asing memfasilitasi transfer pembayaran internasional (contoh: dari importer kepada eksportir), memungkinkan terjadinya pembelian atau penjualan internasional secara kredit (contoh: letter of credit suatu bank yang memungkinkan barang dikirimkan kepada pembeli yang belum dikenal sebelum dilakukan pembayaran), dan meyediakan alat bagi para individu atau kalangan usaha untuk melindungi diri mereka dari resiko nilai mata uang yang tidak stabil.

Transaksi mata uang asing terjadi pada pasar spot, forward, atau swap. Mata uang yang dibeli atau dijual pada spot umumnya harus dikirimkan secepatnya, yaitu dalam waktu 2 hari kerja. Kurs pasar spot dipengaruhi oleh banyak factor, termasuk perbedaan tingkat inflasi antar Negara, perbedaan suku bunga nasional dan ekspektasi terhadap arah nilai tukar di masa mendatang. Transaksi pada pasar forward adalah perjanjian untuk melakukan pertukaran suatu mata uang dengan jumlah tertentu ke dalam mata uang lain pada suatu tanggal di masa depan. Kuotasi pada pasar forward dinyatakan dengan diskonto atau premium dari kurs spot.

Transaksi swap melibatkan pembelian spot dan penjualan forward atau penjualan spot atau pembelian forward, atas suatu mata uang secara bersamaan. Investor sering memanfaatkan transaksi swap untuk mengambil keuntungan dari tingkat suku bunga yang lebih tinggi di suatu Negara asing, dalam kesempatan yang sama melindungi diri terhadap pergerakan yang tidak menguntungkan dari kurs nilai tukar valuta asing.

Mengukur dan mengantisipasi eksposur akuntansi

Eksposur akuntansi (accounting/translation exposure) adalah mengukur seberapa jauh laporan keungan konsolidasi dari suatu perusahaan dipengaruhi oleh fluktuasi kurs valas. Eksposur ini muncul karena adanya kebutuhan untuk mengkonversi laporan keuangan dari operasi perusahaan di luar negeri yang menggunakan mata uang local ke dalam mata uang Negara asal untuk tujuan konsolidasi dan pelaporan. Laporan keuangan konsolidasi umumnya digunakan oleh manajemen perusahaan untuk menilai kinerja perusahaan afiliasi di luar negeri. Bila kurs valas berubah sejak periode pelaporan sebelumnya, maka translation atau penilaian ulang atas asset, utang, penerimaan, biaya, laba, dan rugi yang didenominasi dalam valas akan menyebabkan laba/rugi valas (foreign exchange gains or losses). Kemungkinan laba/rugi valas ini diukur oleh angka eksposur akuntansi.

Perlukah mengukur eksposur akuntansi

Perusahaan transnasional yang tidak peduli dengan eksposur akuntansi umumnya berpendapat bahwa pendapatan yang diperoleh oleh cabang-cabang perusahaan tidak perlu dikonversi dalam mata uang perusahaan induknya. Ini diakibatkan karena mereka tidak yakin eksposur akuntansi relevan. Kendati demikian, perlu dipahami apa yang mempengaruhi derajat eksposur perusahaan terhadap kemungkinan laba/rugi karena konversi lapran keuangan. Besar kecilnya eksposur akuntansi tergantung dari :

* Seberapa jauh peranan cabang-cabang perusahaan di luar negeri. Semakin besar persentase bisnis perusahaan yang dilakukan oleh cabang di luar negeri, semakin besar persentase pos-pos laporan keuangan yang mudah terpengaruh eksposur akuntansi.

* Lokasi cabang-cabang perusahaan di luar negeri. Ini diakibatkan karena pos-pos laporan keuangan di setiap cabang biasanya dinyatakan dalam mata uang local di Negara tersebut.

* Standar akuntansi yang dipergunakan. Setiap Negara umumnya mempunyai standar akuntansi yang sudah baku , yang amat bervariasi antar Negara.

Alasan-alasan untuk melakukan translasi

Perusahaan dengan operasi luar negeri yang signifikan menyusun laporan keuangan konsolidasi yang memungkinkan para pembaca laporan untuk mendapatkan pemahaman yang holistic atas operasi perusahaan, baik domestic dan luar negeri. Untuk mencapai hal ini, laporan keuangan anak perusahaan luar negeri yang berdenominasi dalam mata uang asing disajikan ulang dengan mata uang pelaporan induk perusahaan. Proses penyajian ulang informasi keuangan dari satu mata uang ke mata uang lainnya disebut sebagai translasi.

Kebanyakan masalah yang berkaitan dengan translasi mata uang berasal dari fakta bahwa nilai relative mata uang asing jarang sekali ditetapkan. Kurs nilai tukar variable, yang digabungkan dengan berbagai macam metode translasi yang dapat digunakan dan perbedaan perlakuan atas keuntungan dan kerugian translasi, membuat perbandingan hasil keuangan satu perusahaan dengan perusahaan lain, atau perbandingan hasil suatu perusahaan yang sama dari satu periode ke periode lain sulit dilakukan. Keadaan ini merupakan tantangan tersendiri bagi perusahaan multinasional untuk menyediakan pengungkapan informasi hasil operasi dan posisi keuangan.

Alasan tambahan untuk translasi mata uang asing adalah untuk mencatat transaksi mata uang asing, mengukur risiko suatu perusahaan terhadap pengaruh perubahan mata uang dan berkomunikasi dengan para pihak berkepentingan dari luar negeri. Untuk keperluan akuntansi, suatu aktiva dan kewajiban mata uang asing dikatakan menghadapi resiko mata uang jika suatu perubahan kurs nilai tukar mata uang menyebabkan mata uang induk perusahaan (pelaporan) juga berubah. Pengukuran resiko ini akan berbeda-beda tergantung dari metode translasi yang dipilih untuk digunakan oleh perusahaan.

Metode konversi mata uang

Diseluruh dunia setidaknya dikenal 4 jenis metode konversi mata uang, yaitu :

Metode Current/Non current

Metode ini merupakan metode yang paling tua di antara metode konversi mata uang. Dengan metode ini, semua asset dan kewajiban lancer dari cabang-cabang perusahaan dikonversikan dalam mata uang Negara asal dengan kurs saat ini, yaitu kurs pada saat neraca disusun. Sedang asset dan kewajiban yang tidak lancar (noncurrent),seperti biaya depresiasi, dikonversikan pada kurs histories, yaitu kurs pada saat asset diperoleh ataupun pada saat kewajiban terjadi. Oleh karena itu, cabang perusahaan di luar negeri yang memiliki modal kerja yang dinilai positif dalam mata uang local akan meningkatkan resiko rugi (translation loss) akibat devaluasi dengan metode current/non current. Sebaliknya bila modal kerja ternyata negative dinilai dalam mata uang local berarti terdapat keuntungan (translation gain) akibat revaluasi dengan metode tersebut.

Namun demikian, metode ini tidak mempertimbangkan unsur ekonomis. Menggunakan kurs akhir tahun untuk mentranslasikan aktiva lancar secara tidak langsung menunjukkan bahwa kas, piutang, dan persediaan dalam mata uang asing sama-sama menghadapi risiko nilai tukar. Hal ini tentu tidak tepat. Sebaliknya, translasi utang jangka panjang berdasarkan kurs histories mengalihkan pengaruh mata uang yang berfluktuasi kedalam tahun penyelesaian.

Metode Monetary/non monetary

Asset moneter (terutama kas, surat-surat berharga, piutang, dan piutang jangka panjang) dan kewajiban moneter (terutama utang lancar dan utang jangka panjang) dikonversi pada kurs saat ini. Sedang pos-pos nonmoneter, seperti stock barang, asset tetap, dan investasi jangka panjang, dikonversi pada kurs histories.

Pos-pos dalam laporan laba/rugi dikonversi pada kurs rata-rata pada periode tersebut, kecuali untuk pos penerimaan dan biaya yang berkaitan dengan asset dan kewajiban non moneter. Biaya depresiasi dan biaya penjualan dikonversi pada kurs yang sama dengan pos dalam neraca. Akibatnya, biaya penjualan bisa saja dikonversi dengan kurs yang berlainan dengan kurs yang digunakan untuk mengkonversi penjualan. Perlu diperhatikan bahwa metode moneter-non moneter bergantung pada klasifikasi skema neraca untuk menentukan kurs translasi yang tepat. Hal ini dapat menghasilkan hasil yang kurang tepat. Metode ini juga akan mendistorsikan marjin laba karena menandingkan penjualan berdasarkan harga dan kurs translasi kini dengan biaya penjualan yang diukur sebesar biaya perolehan dan kurs translasi histories.

Metode temporal

Dengan menggunakan metode temporal, translasi mata uang merupakan proses konversi pengukuran atau penyajian ulang nilai tertentu. Metode tidak mengubah atribut suatu pos yang diukur, malainkan hanya mengubah unit pengukuran. Translasi saldo-saldo dalam mata uang asing menyebabkan pengukuran ulang denominasi pos-pos tersebut, tetapi bukan penilaian sesungguhnya.

Metode ini merupakan modifikasi dari metode moneter/non moneter. Perbedaannya, dalam metode moneter/non moneter, persediaan (inventory) selalu dikonversi dengan kurs histories. Sedang dalam metode temporal, persediaan umumnya dikonversi dengan kurs histories, namun bisa saja dikonversi dengan kurs saat ini apabila persediaan tersebut dicatat dalam neraca dengan nilai pasarnya. Secara teoritis, metode temporal lebih menekankan pada evalusai biaya (histories ataukah pasar).

Pos-pos dalam laporan laba/rugi umumnya dikonversi dengan kurs rata-rata pada periode laporan. Sedang biaya penjualan, cicilan utang, dan depresiasi yang berkaitan dengan pos-pos dalam neraca dikonversi dengan kurs histories (harga di masa lalu).

Metode Current rate

Metode ini merupakan metode yang paling mudah karena semua pos neraca dan laba/rugi dikonversi dengan kurs saat ini. Metode ini direkomendasi oleh Ikatan Akuntan Inggris, Skotlandia, dan Wales, serta secara luas digunakan oleh perusahaan-perusahaan Inggris. Dengan metode ini, bila asset yang didenominasi dalam valas melebihi kewajiban dalam valas, suatu devalusai akan menghasilkan kerugian. Variasi dari metode ini adalah mengkonversi semua asset dan kewajiban, kecuali asset tetap bersih yang dinyatakan dengan kurs saat ini.

Transaksi dengan mata uang asing

Ciri utama yang istimewa dari sebuah transaksi mata uang asing adalah penyelesainnya dipengaruhi dalam suatu mata uang asing. Jadi, transaksi dalam mata uang asing terjadi pada saat suatu perusahaan membeli atau menjual barang dengan pembayaran yang dilakukan dalam suatu mata uang asing atau ketika perusahaan meminjam atau meminjamkan dalam mata uang asing.

Suatu transaksi mata uang asing dapat berdenominasi dalam satu mata uang, tetapi diukur atau dicatat dalam mata uang yang lain. Untuk memahami mengapa hal ini terjadi, petimbangkanlah pertama-tama istilah mata uang fungsional. Mata uang fungsional sebuah perusahaan diartikan sebagai mata uang lingkungan ekonomi yang utama dimana perusahaan beroperasi dan menghasilkan arus kas. Jika suatu operasi anak perusahaan luar negeri relative berdiri sendiri dan terintegrasi dalam Negara asing (yaitu sutau anak perusahaan yang menghasilkan produk untuk distribusi setempat), umumnya akan menghasilkan dan mengeluarkan uang dalam mata uang local (Negara-negara domisili). Dengan demikian mata uang local (contoh euro untuk anak perusahaandari suatu perusahaan AS yang berada di Belgia) adalah mata uang fungsionalnya.

Untuk menggambarkan perbedaan antara suatu transaksi yang berdenominasi dalam suatu mata uang tetapi diukur dalam mata uang lainnya, misalkan sebuah anak perusahaan AS di Hong Kong membeli persediaan barang dagangan dari Republik Rakyat Cina yang dibayarkan dalam renmimbi. Mata uang fungsional anak perusahaan adalah dollar AS. Dalam kasus ini, anak perusahaan akan mengukur transaksi mata uang asing yang berdenominasi dalam renmimbi ke dalam dollar AS, mata uang yang digunakan dalam catatan bukunya. Dari sudut pandang induk perusahaan, kewajiban anak perusahaan berdenominasi dalam renmimbi, tetapi diukur dalam dollar AS, mata uang fungsionalnya, untuk keperluan konsolidasi.

Sumber: http://pojokinfo.wordpress.com/2008/03/03/translasi-valuta-asing/

Aturan sanwitch

Oktober 13, 2011

Aturan sanwitch dalam pembuatan bagan arus

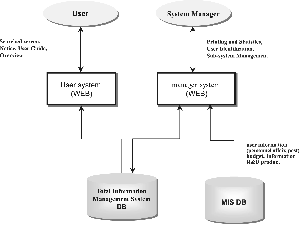

Para auditor pada hakekatnya selalu menggunakan bagan alir dari pemrosesan dan distribusi dokumen-dokumen dalam sebuah aplikasi SIA.

Para auditor pada hakekatnya selalu menggunakan bagan alir dari pemrosesan dan distribusi dokumen-dokumen dalam sebuah aplikasi SIA.

-Para auditor melaksanakan uji kepatuhan untuk memastikan bahwa

keberadaan, menetapkan efektivitas, dan memastikan kesinambungan

berjalannya pengendalian internal yang ada.

-Uji kepatuhan memerlukan pemahaman terhadap pengendalian-pengendalian yang teruji dan memadai.

-Para auditor melaksanakan uji kepatuhan untuk memastikan bahwa

keberadaan, menetapkan efektivitas, dan memastikan kesinambungan

berjalannya pengendalian internal yang ada.

-Uji kepatuhan memerlukan pemahaman terhadap pengendalian-pengendalian yang teruji dan memadai.

-Para auditor membutuhkan tehnik yang sistematis untuk membangun SIA.

-Para auditor menggunakan bagan-bagan untuk menganalisa distribusi dokumen-dokumen pada SIA.

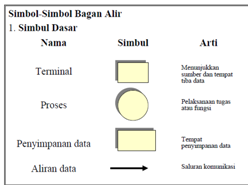

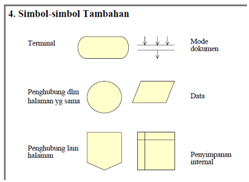

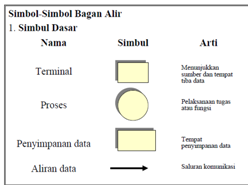

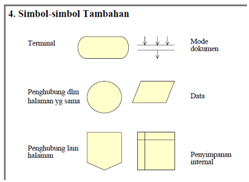

Pengertian simbol-simbol teknik sistem

Oktober 13, 2011

Pengertian dan Pengguna Teknik Sistem

» Teknik sistem merupakan alat yang digunakan dalam

menganalisis, merancang, dan mendokumentasikan sistem

dan sub-sub sistem yang berkaitan.

» Teknik sistem penting bagi auditor intern dan ektern dan

juga para personel sistem dalam pengembangan sistem

informasi.

» Teknik sistem juga digunakan oleh akuntan yang

melakukan pembuatan sistem, baik secara intern bagi

perusahaannya maupun secara ektern sebagai seorang konsultan

Fase dan Teknik dalam Pengembangan Sistem

1. Analisis Sistem, meliputi perumusan dan pengevaluasian

pemecahan masalah. Sebelum merumuskan masalah

analis harus mengumpulkan dan mengorganisasi faktafakta.

Teknik sistem yang digunakan :

» Wawancara, kuisioner, telaah dokumen dan observasi

» Diagram arus data logis dan bagan arus analitis

2. Perancangan Sistem, merupakan proses untuk

menspesifikasi rincian solusi yang dipilih melalui proses

analisis sistem. Aktivitas ini mencakup evaluasi efektivitas

dan efisiensi relatif perancangan sistem alternatif dalam

kerangka seluruh persyaratan sistem.

Teknik sistem yang digunakan:

» Bagan arus sistem

» Diagram aliran data

» Bagan IPO, HIPO, bagan arus program

» Pencabangan dan tabel keputusan

3. Implementasi Sistem, merupakan pelaksanaan rancangan.

Aktivitasnya mencakup pemilihan dan pelatihan personel,

pemasangan peralatan komputer baru, Perancangan sistem

secara rinci, penulisan dan pengujian program-program

komputer, pengujian sistem, pengembangan standarstandar,

dokumentasi, dan pengubahan berkas.

Pelaksanaan perancangan secara rinci selama tahap

implementasi seringkali mencakup pemrograman

komputer. Dokumentasi adalah salah satu bagian paling

penting dalam implementasi sistem.

» Teknik sistem merupakan alat yang digunakan dalam

menganalisis, merancang, dan mendokumentasikan sistem

dan sub-sub sistem yang berkaitan.

» Teknik sistem penting bagi auditor intern dan ektern dan

juga para personel sistem dalam pengembangan sistem

informasi.

» Teknik sistem juga digunakan oleh akuntan yang

melakukan pembuatan sistem, baik secara intern bagi

perusahaannya maupun secara ektern sebagai seorang konsultan

Fase dan Teknik dalam Pengembangan Sistem

1. Analisis Sistem, meliputi perumusan dan pengevaluasian

pemecahan masalah. Sebelum merumuskan masalah

analis harus mengumpulkan dan mengorganisasi faktafakta.

Teknik sistem yang digunakan :

» Wawancara, kuisioner, telaah dokumen dan observasi

» Diagram arus data logis dan bagan arus analitis

2. Perancangan Sistem, merupakan proses untuk

menspesifikasi rincian solusi yang dipilih melalui proses

analisis sistem. Aktivitas ini mencakup evaluasi efektivitas

dan efisiensi relatif perancangan sistem alternatif dalam

kerangka seluruh persyaratan sistem.

Teknik sistem yang digunakan:

» Bagan arus sistem

» Diagram aliran data

» Bagan IPO, HIPO, bagan arus program

» Pencabangan dan tabel keputusan

3. Implementasi Sistem, merupakan pelaksanaan rancangan.

Aktivitasnya mencakup pemilihan dan pelatihan personel,

pemasangan peralatan komputer baru, Perancangan sistem

secara rinci, penulisan dan pengujian program-program

komputer, pengujian sistem, pengembangan standarstandar,

dokumentasi, dan pengubahan berkas.

Pelaksanaan perancangan secara rinci selama tahap

implementasi seringkali mencakup pemrograman

komputer. Dokumentasi adalah salah satu bagian paling

penting dalam implementasi sistem.

Nama saya adalah Cynthia Johnson. kita hipotek, pinjaman rumah, kredit mobil, pinjaman Hotel, tawaran komersial Umum Mr John Carlson, orang harus memperbarui semua situasi keuangan di dunia / perusahaan untuk membantu mereka yang terdaftar pemberi pinjaman uang pinjaman pribadi, kredit konstruksi, rendah suku bunga 2% dll kredit modal, pinjaman usaha dan pinjaman kredit buruk bekerja, Memulai. Kami membiayai proyek di tangan dan perusahaan Anda / mitra dan saya juga ingin menawarkan pinjaman pribadi untuk klien mereka. hubungi kami melalui e-mail untuk informasi lebih lanjut: cynthiajohnsonloancompany@gmail.com

BalasHapusDapatkan pinjaman hari @ 2% bunga dan menghidupkan kembali bisnis Anda tanpa mengganggu, kami menawarkan jumlah pinjaman dari $ 3,000.00 sampai $ 20,000.000.00, email kami sekarang untuk informasi lebih lanjut tentang pinjaman yang Anda butuhkan. silahkan hubungi kami di: gloryloanfirm@gmail.com bersama-sama dengan informasi di bawah ini.

BalasHapus{Lengkapi formulir di bawah pinjaman}

Nama Anda: ===========

Negara: ===========

NEGARA ===========

ALAMAT: ===========

GENDER: ===========

JUMLAH DIPERLUKAN: ===========

PERIODE: ===========

NOMOR TELEPON: =========== =============

akun yang lebih baik dari perusahaan yang sah.

Hubungi kami di e-mail ini: gloryloanfirm@mail.com

Ibu Glory